Cosa valuta la banca quando chiedi un finanziamento?

Prima di concedere un finanziamento la banca richiede una serie di documenti e dati economico finanziari, essenziali per valutare le garanzie e verificare le coperture. È dunque opportuno adottare una forma di bilancio in linea con le aspettative degli istituti di credito, in questo modo si facilita il dialogo tra le parti e la banca potrà valutare positivamente la richiesta. Fornire, in aggiunta a questi documenti, un’analisi di bilancio ben strutturata, che metta in evidenza redditività e struttura finanziaria della propria azienda, può giocare un ruolo fondamentale per ottenere il finanziamento.

L’equilibrio finanziario, i valori da tenere d’occhio

Analizzando il bilancio, la banca fotografa lo stato di salute dell’azienda e la classifica in base a degli indici di merito positivi o negativi. È fondamentale, dunque, che sussista un equilibrio economico di bilancio.

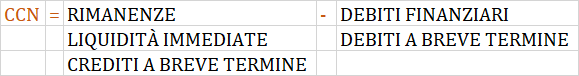

In quest’ottica il CCN (Capitale Circolante Netto) dovrebbe essere sempre maggiore di zero, perché afferma che l’azienda è in grado di fronteggiare impegni a breve termine con la liquidità.

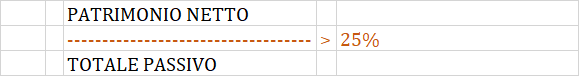

Il rapporto tra patrimonio netto e totale passivo dovrebbe essere pari o superiore al 25%,

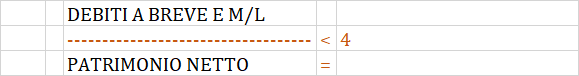

mentre l’indice d’indebitamento (rapporto tra debiti e patrimonio netto) dovrebbe crescere a rilento o essere stazionario per dare un’impressione positiva.

mentre l’indice d’indebitamento (rapporto tra debiti e patrimonio netto) dovrebbe crescere a rilento o essere stazionario per dare un’impressione positiva.

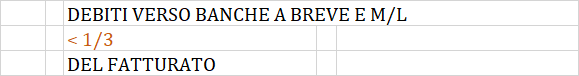

Per garantire l’equilibrio economico, inoltre, l’esposizione bancaria non deve essere superiore a un terzo del fatturato.

Per garantire l’equilibrio economico, inoltre, l’esposizione bancaria non deve essere superiore a un terzo del fatturato.

L’equilibrio economico: come raggiungerlo

MOL, ROI e REI sono gli indicatori di redditività che la banca prende in forte considerazione durante la fase di valutazione. Calcolarli e analizzarli aiuta a capire, ancora una volta, se l’azienda è in buona salute. Il margine di guadagno per ogni unità di fatturato (MOL e fatturato x 100), il rendimento del capitale proprio (utile e patrimonio netto x 100), la rendita degli investimenti fatti (MON o EBIT e capitale investito x 100) e la posizione finanziaria netta (PFN) e MOL consentono alla banca di rapportare l’indebitamento finanziario con la redditività e valutare, così, la capacità dell’azienda di creare liquidità.

Flusso di cassa: ago della bilancia

Il cash flow, il cosiddetto flusso di cassa, evidenzia se le risorse disponibili sono sufficienti per autofinanziare l’attività aziendale e può essere l’ago della bilancia per la banca. Per ricavarlo si parte dall’utile netto e vi si aggiungono i costi che non generano reali uscite monetarie (ad esempio quota di TFR, ammortamenti, accantonamenti a riserve ordinarie e straordinarie). Se il risultato è positivo, significa che l’azienda ha prodotto liquidità durante l’annualità, quindi il merito di credito cresce perché sono maggiori le possibilità che la tua azienda restituisca il debito.

Scopri di più da Franco LAUREANA

Abbonati per ricevere gli ultimi articoli inviati alla tua e-mail.